Por Kevin J. Lansing y Federico C. Nucera Durante los años setenta y principios de los ochenta, los aumentos de la inflación tendieron a coincidir con una actividad económica más débil y precios de acciones más bajos. Pero en décadas más recientes, los aumentos de la inflación han tendido a coincidir con una actividad económica más fuerte y precios de acciones más altos. El surgimiento de un patrón en el que la inflación, la actividad económica y los precios de las acciones se mueven juntos a lo largo del ciclo económico puede atribuirse a los efectos beneficiosos de unas expectativas de inflación bien ancladas. Una forma de pensar en los factores que afectan la inflación es una relación matemática llamada curva de Phillips; Afirma que la inflación está influenciada por el nivel de actividad económica y la tasa de inflación que la gente espera para el futuro. Cuando un banco central es creíble, las expectativas de inflación de la gente son relativamente insensibles a las fluctuaciones en la tasa de inflación observada. Este entorno se describe como uno en el que las expectativas están “bien ancladas”. Generalmente se considera que lograr expectativas de inflación bien ancladas es el resultado de que la política monetaria mantenga la inflación cerca de la tasa objetivo del banco central durante un período prolongado. En esta Carta Económica, construimos una medida cuantitativa de anclaje para la inflación esperada. Específicamente, medimos cuánto ajustan los economistas profesionales sus pronósticos de inflación en respuesta a movimientos recientes en la inflación real. La medida de anclaje es mayor cuando el monto del ajuste del pronóstico es menor. Esta medida de anclaje ha tenido una tendencia al alza en las últimas dos décadas. Durante el mismo período, los movimientos de la inflación se han correlacionado positivamente con los movimientos tanto de la actividad económica como de los precios de las acciones. Cuando las expectativas de inflación estaban mal ancladas en los años 1970 y principios de los 1980, los aumentos de la inflación tendieron a coincidir con una actividad económica más débil y precios de acciones más bajos. Pero en décadas más recientes, cuando las expectativas inflacionarias han estado bien ancladas, los aumentos de la inflación han tendido a coincidir con una actividad económica más sólida y precios de las acciones más altos. Según la curva de Phillips, un mejor anclaje de la inflación esperada significa que la inflación estará impulsada menos por las expectativas y más por el nivel de actividad económica. Dado que los precios de las acciones también responden a la actividad económica, el surgimiento de un patrón en el que la inflación, la actividad económica y los precios de las acciones se mueven juntos a lo largo del ciclo económico puede atribuirse a los efectos beneficiosos de unas expectativas de inflación bien ancladas. Construcción de una medida de anclaje para la inflación esperada Bernanke (2007) define el término “anclada” en el sentido de que la inflación esperada es “relativamente insensible a los datos entrantes”. En consonancia con esta idea, el gráfico 1 muestra que la mediana de las previsiones de los economistas profesionales para la inflación del índice de precios al consumo (IPC) a un año vista se ha vuelto menos sensible a la inflación real del IPC. El gráfico muestra los resultados de regresiones que miden la fuerza de la relación entre la inflación esperada del IPC a un año vista (eje vertical) y la tasa de inflación contemporánea del IPC de cuatro trimestres (eje horizontal). Para el período comprendido entre 1949 y finales de 1998, la línea azul indica una fuerte relación con una pendiente de 0,71, lo que implica que el pronóstico de inflación mediana se ajusta casi uno a uno con la inflación real. La regresión produce una pendiente mucho menor de 0.

Publicado el 02 oct. 2023

Expectativas de inflación, curva de Phillips y precios de las acciones

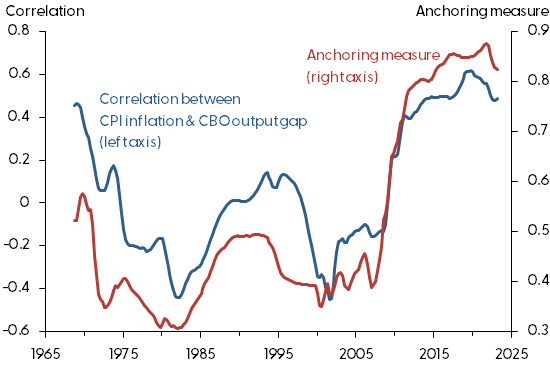

Para construir nuestra medida de anclaje trimestral para la inflación esperada, realizamos una serie de regresiones similares, cada una de las cuales cubre una ventana móvil de datos de 20 años. La ventana inicial cubre desde el primer trimestre de 1949 hasta el cuarto trimestre de 1968, registrando el resultado en la fecha final. A medida que la ventana avanza, eliminamos el trimestre más antiguo y agregamos un trimestre más reciente. Construimos la medida de anclaje restando el valor de la pendiente de la regresión de 1; de esta manera, un valor de pendiente más bajo (lo que implica un menor ajuste del pronóstico de inflación mediana) produce una puntuación de anclaje más alta. La Figura 2 muestra que la medida de anclaje (línea roja) disminuye durante la “Gran Inflación” de los años 1970 y principios de los 1980, cuando la inflación aumentó y se volvió altamente volátil. Luego, el anclaje mejora gradualmente hasta la década de 1990, cuando el nivel y la volatilidad de la inflación disminuyeron. A partir de principios de la década de 2000, la medida de anclaje aumenta a medida que la era de la Gran Inflación sale de la ventana móvil y es reemplazada por una era de inflación baja y estable. Al final de la muestra en el segundo trimestre de 2023, la medida de anclaje se mantiene cerca de su máximo histórico, a pesar de los elevados niveles de inflación de los últimos dos años.

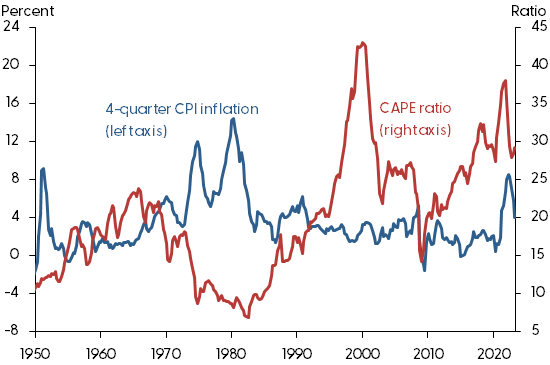

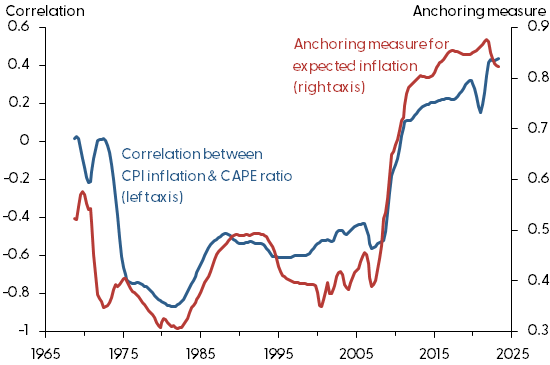

Inflación y actividad económica A modo de comparación con la medida de anclaje, la Figura 2 también muestra la correlación móvil de 20 años entre la inflación del IPC de cuatro trimestres y un indicador de la actividad económica conocido como brecha de producción. La brecha de producción es la desviación porcentual del PIB real respecto del PIB potencial construida por la Oficina de Presupuesto del Congreso. La evolución del patrón de correlación entre la inflación y la brecha del producto es sorprendentemente similar a la trayectoria de la medida de anclaje. La correlación es negativa durante la Gran Inflación, cuando las expectativas inflacionarias estaban mal ancladas. Pero en las últimas décadas, cuando las expectativas de inflación se han afianzado, la correlación se ha vuelto positiva. Utilizando un modelo económico que incluye una curva de Phillips, Jørgensen y Lansing (2023) explican el cambio en el patrón de correlación entre inflación y actividad económica. El modelo predice el surgimiento de una correlación positiva entre las dos variables cuando la inflación esperada pasa de un entorno de anclaje débil a un entorno de anclaje fuerte. Si una política monetaria laxa permite que la inflación se aleje de su objetivo durante períodos prolongados, la gente llegará a considerar que los movimientos inflacionarios son persistentes, lo que dará como resultado un anclaje débil. En este caso, la inflación esperada, que aparece en el lado derecho de la ecuación de la curva de Phillips, puede aproximarse mediante inflación rezagada. Como resultado, el cambioLa inflación, definida como inflación menos inflación rezagada, está positivamente vinculada a la actividad económica en el lado derecho de la ecuación (véase también Jørgensen y Lansing, 2021). Pero si una política monetaria vigilante mantiene la inflación cerca de su objetivo, entonces la gente llegará a considerar los movimientos inflacionarios como transitorios, lo que resultará en un fuerte anclaje. En este caso, la inflación esperada puede aproximarse a un valor constante de, digamos, 2%. Como resultado, el nivel de inflación en el lado izquierdo de la ecuación de la curva de Phillips se vincula positivamente con la actividad económica en el lado derecho. Una hipótesis alternativa para explicar el cambiante patrón de correlación entre inflación y actividad económica es la idea de que los shocks de demanda, que impulsan la actividad económica y la inflación en la misma dirección, se han vuelto más importantes en las últimas décadas que los shocks de oferta, que empujan a ambas en direcciones opuestas. Por ejemplo, una mayor demanda inesperada de bienes de consumo haría subir los precios y provocaría una mayor inflación a través de la curva de Phillips. Por el contrario, una caída inesperada en la oferta de petróleo que eleve los precios del petróleo y la inflación reduciría la actividad económica. Para evaluar esta hipótesis, recurrimos a Shapiro (2022), quien separa los movimientos de la tasa de inflación del gasto de consumo personal (PCE) a un mes en componentes impulsados por la demanda y la oferta. Desde enero de 1998 hasta junio de 2023, La inflación impulsada por la oferta muestra un nivel promedio más alto y una desviación estándar más alta que la inflación impulsada por la demanda. Durante el mismo período, la correlación entre inflación y actividad económica pasó de negativa a positiva, lo que arroja dudas sobre la hipótesis alternativa. Inflación y precios de las acciones El cambiante patrón de correlación entre inflación y actividad económica tiene implicaciones sobre cómo los precios de las acciones se mueven con la inflación. En teoría, los precios de las acciones están determinados por el valor presente de las distribuciones de ganancias futuras esperadas, o flujos de efectivo, que las corporaciones pagan a los accionistas. Los precios de las acciones son procíclicos: aumentan durante los auges o recuperaciones económicas y disminuyen durante las recesiones. Esto se debe a que la actividad económica es un determinante clave de las ganancias corporativas y las distribuciones resultantes a los accionistas. Si la inflación tiende a aumentar durante los auges o recuperaciones económicas, entonces se esperaría una correlación positiva entre la inflación y los precios de las acciones. Pero si la inflación tiende a aumentar durante las recesiones, entonces uno esperaría una correlación negativa entre la inflación y los precios de las acciones. Cieslak y Pflueger (2023) califican estos dos patrones contrastantes del ciclo económico como entornos con inflación “buena” o “mala”, respectivamente. El gráfico 3 ofrece una mirada inicial a la relación entre la inflación del IPC de cuatro trimestres y una medida de valoración del mercado de valores conocida como relación precio-beneficio ajustada cíclicamente (CAPE). El índice CAPE se calcula como el valor real, o ajustado a la inflación, del índice de precios de acciones Standard and Poor's 500 dividido por las ganancias reales de las empresas en el índice promediadas durante los últimos 10 años. El ratio CAPE disminuye durante los años 1970 y principios de los 1980, cuando la inflación aumentó y se volvió muy volátil. El ratio CAPE luego se recupera en la década de 1990, cuando el nivel y la volatilidad de la inflación disminuyeron. El índice CAPE disminuye después del estallido de la burbuja bursátil tecnológica a principios de la década de 2000 y luego disminuye aún más en respuesta a la crisis financiera mundial en 2008 y 2009. Después de la crisis, el índice CAPE aumenta durante la próxima década durante un período de inflación baja y estable. . Una hipótesis para explicar una correlación negativa entre la inflación y los precios de las acciones es la idea de que los inversores en acciones no tienen en cuenta adecuadamente la inflación en sus cálculos del valor presente (Lansing 2004). Esto podría ocurrir si los inversores aumentan la tasa de descuento aplicada a los flujos de efectivo nominales futuros en respuesta a un aumento en la tasa de interés nominal inducido por la inflación pero, por alguna razón, no logran hacer un ajuste al alza similar a la tasa de crecimiento esperada de esos mismos flujos nominales. flujo de caja. Si bien esta hipótesis puede explicar la correlación negativa entre la inflación y los precios de las acciones durante la Gran Inflación y los años 1990, no puede explicar el surgimiento de una correlación positiva en las últimas décadas. Un mejor anclaje de la inflación esperada es una hipótesis alternativa que puedeexplicar el cambiante patrón de correlación entre la inflación y los precios de las acciones. Esto se debe a que un mejor anclaje conduce a una correlación positiva entre inflación y actividad económica a través de la curva de Phillips. El gráfico 4 compara nuestra medida de anclaje para la inflación esperada con la correlación móvil de 20 años entre la inflación del IPC de cuatro trimestres y el ratio CAPE. Como en la Figura 2, el patrón de correlación es sorprendentemente similar a la trayectoria de la medida de anclaje. La correlación es fuertemente negativa durante la era de la Gran Inflación, cuando las expectativas de inflación estaban mal ancladas. Pero en las últimas décadas, cuando las expectativas de inflación se han anclado bien, la correlación se vuelve positiva. En conjunto, los patrones de los gráficos 2 y 4 respaldan la opinión de que un mejor anclaje de la inflación esperada ha influido en cómo se mueve la inflación junto con la actividad económica y los precios de las acciones a lo largo del ciclo económico. Conclusión Según la curva de Phillips, un mejor anclaje de la inflación esperada ayuda a estabilizar la inflación en respuesta a shocks económicos. Por esta razón, los bancos centrales monitorean de cerca los datos sobre la inflación esperada y emprenden acciones y comunicaciones diseñadas para promover expectativas de inflación bien ancladas. Con un mejor anclaje, la inflación esperada en la curva de Phillips se vuelve más estable, de modo que la inflación está impulsada menos por la inflación esperada y más por el nivel de actividad económica. Como los precios de las acciones también responden a la actividad económica, el surgimiento de un patrón en el que la inflación, la actividad económica y los precios de las acciones se mueven juntos a lo largo del ciclo económico puede atribuirse a los efectos de expectativas de inflación bien ancladas. Kevin J. Lansing Asesor principal de investigación, Departamento de Investigación Económica, Banco de la Reserva Federal de San Francisco Federico C. Nucera Asesor de investigación, Departamento de Perspectivas Económicas y Política Monetaria, Banco de Italia Imagen 1.- Notas: Antes de 1981:T3, la inflación esperada es la respuesta mediana de la Encuesta Livingston semestral de la Reserva Federal de Filadelfia, interpolada para obtener valores trimestrales. A partir del tercer trimestre de 1981, utilizamos la respuesta mediana de la Encuesta trimestral de pronosticadores profesionales de la Reserva Federal de Filadelfia. Fuente: Oficina de Estadísticas Laborales, FRB Filadelfia y cálculos de los autores. Imagen 2.- Notas: La medida de correlación oscila entre -1 y 1. La medida de anclaje se calcula como se describe en el texto. Fuente: Oficina de Presupuesto del Congreso, Oficina de Estadísticas Laborales y cálculos de los autores. Imagen 3.- Fuente: Oficina de Estadísticas Laborales y cálculos de los autores. CAPE es el promedio trimestral de datos mensuales de https://www.multpl.com/shiller-pe/table/by-month . Imagen 4.- Fuente: Oficina de Estadísticas Laborales y cálculos de los autores. CAPE es el promedio trimestral de datos mensuales de https://www.multpl.com/shiller-pe/table/by-month . Nota: La medida de correlación oscila entre -1 y 1. La medida de anclaje se calcula como se describe en el texto. Referencias Bernanke, Ben. 2007. “ Expectativas y pronósticos de inflación ”. Discurso en el Taller de Economía Monetaria del NBER Summer Institute, Cambridge, MA (10 de julio). Cieslak, Anna y Carolin Pflueger. 2023. “Inflación y rentabilidad de los activos”. Documento de Trabajo NBER 30982. Jørgensen, Peter Lihn y Kevin J. Lansing. 2021. “ Regreso de la curva de Phillips original ”. Carta Económica FRBSF 2021-21 (9 de agosto). Jørgensen, Peter Lihn y Kevin J. Lansing. 2023. “ Expectativas de inflación ancladas y pendiente de la curva de Phillips ”. Documento de trabajo de FRB San Francisco 2019-27 (revisado en febrero de 2023). Lansing, Kevin J. 2004. " Errores de valoración inducidos por la inflación en el mercado de valores ". Carta económica de FRBSF 2004-30 (29 de octubre). Shapiro. Adam H. 2022 “¿ En qué medida la oferta y la demanda impulsan la inflación? ” Carta Económica FRBSF 2022-15 (21 de junio). Actualizaciones de datos mensuales disponibles en Inflación PCE impulsada por la oferta y la demanda .