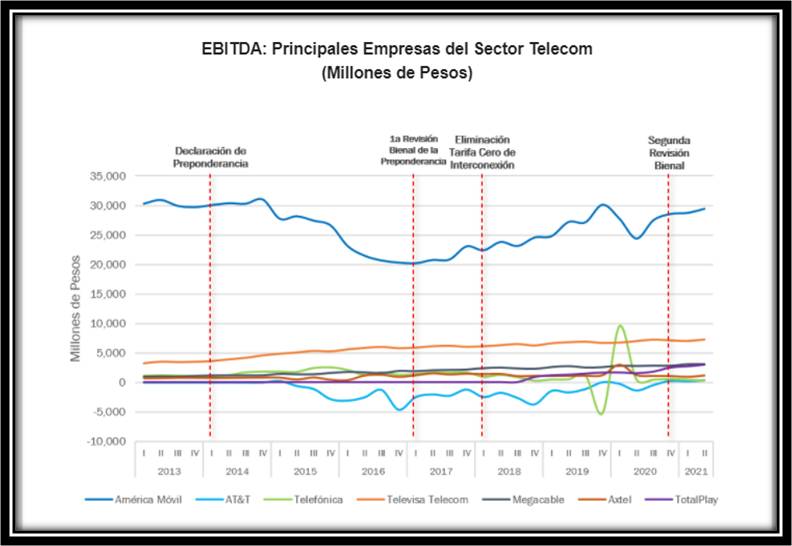

A más de siete años de la Declaratoria de Preponderancia, el mercado de telecomunicaciones continúa registrando una excesiva participación de mercado a favor de un solo jugador, el Agente Económico Preponderante en Telecomunicaciones (AEP-T), América Móvil. Adicionalmente, este ha encontrado vías para reconcentrar ingresos, especialmente en el segmento móvil, que generan ventajas operativas frente a sus competidores. No obstante a esta trayectoria, hoy se ha procedido a su desregulación, no sólo al existir evidencia de nulas ganancias en competencia, sino incluso al haber prácticamente regresado a los orígenes de la implementación de mecanismos de regulación asimétrica, al registrarse niveles de participación de mercado, generación de ingresos y márgenes similares a los de siete años atrás. Al segundo trimestre del 2021 (2T-2021), el AEP-T consolidó 57.0% del total de ingresos sectoriales por la provisión de servicios fijos y móviles. Mientras que en términos del EBITDA (ganancias antes de intereses, impuestos, depreciaciones y amortizaciones, por sus siglas en inglés) y su margen como proporción de sus ingresos, indicadores de rentabilidad y eficiencia operativa de una empresa, este operador registra una trayectoria de reconcentración. A continuación, se analizarán estos indicadores correspondientes a las siete principales empresas en el sector de telecomunicaciones en México (América Móvil, AT&T, Axtel, Megacable, Telefónica, Televisa Telecom y TotalPlay) que, de acuerdo con el IFT, en su conjunto acumularon 97% de los ingresos durante el 2020, para ilustrar esta nueva ruta de reconcentración para el AEP-T. Trayectoria del EBITDA desde la Declaratoria de Preponderancia En México, se definió la figura de preponderancia en el sector de Telecomunicaciones ante la existencia de un operador que, por su alta participación de mercado, ostenta un poder financiero, mercadológico y comercial que tiene el potencial de ejercer una influencia anticompetitiva en detrimento de la operación de sus competidores, pero, sobre todo, del bienestar del consumidor. Como se muestra en la siguiente gráfica, previo a la Declaratoria de Preponderancia en México (marzo de 2014), América Móvil se posicionaba como el operador con mayores ganancias en el sector. Ello al registrar EBITDA 8.4 veces superior al segundo operador del mercado. Entre los operadores analizados, el AEP-T ostentaba 82.0% del EBITDA total acumulado. A partir de las medidas pro-competencia derivadas de la Reforma de Telecomunicaciones, tuvo lugar una disminución en las ganancias del preponderante en ruta para emparejar el terreno competitivo entre jugadores. Así, al primer trimestre del 2017, en el que se realizaron las primeras modificaciones a las medidas de preponderancia, América Móvil registró un EBITDA de $20,235 millones de pesos (mdp), nivel 3.5 veces mayor al del segundo operador. En este periodo, la participación del AEP-T se redujo 9.9 puntos porcentuales (pp.) para ostentar 72.1% del EBITDA agregado de las empresas analizadas. Desde entonces y a partir de la eliminación de la denominada ‘tarifa cero’ de interconexión a favor de los competidores, así como el aplazamiento e ineficacia en la implementación de la regulación asimétrica, América Móvil logró registrar un punto de inflexión en la trayectoria descendente de sus ganancias, mientras que sus competidores han enfrentado barreras para repuntar en este indicador. Al cuarto trimestre de 2019, el operador alcanzó su mayor nivel desde la entrada en vigor del régimen de preponderancia, al registrar un EBITDA de $30,149 mdp, prácticamente la misma razón (81.6%) que ostentaba en marzo de 2014. Durante 2020, el impacto recesivo de la pandemia de COVID-19 provocó que las ganancias del AEP-T disminuyeran. Sin embargo, al 2T-2021 logró recuperar su ritmo ascendente, al alcanzar $29,450 mdp de EBITDA, nivel tan sólo 2.1% menor al inicio de la preponderancia. Eficiencia Operativa derivada del Excesivo Poder de Mercado El margen EBITDA como proporción de los ingresos de los operadores permite dimensionar y comparar la eficiencia operativa entre empresas incluso de diferentes tamaños. Uno de los efectos más perniciosos de la excesiva concentración en un mercado es que habilita a una empresa la capacidad o poder de mercado de generar eficiencias extraordinarias, respecto a sus competidores. Como se ilustra en la siguiente gráfica, el mercado mexicano de telecomunicaciones registra una marcada diferencia en el margen de EBITDA entre los operadores fijos y móviles. En el periodo 2016 – 2021, el margen de los competidores fijos alcanzó un promedio ponderado de 42.2%, mientras que en el caso de los móviles fue de -4.1%. En el mismo periodo, el promedio del margen EBITDA de América Móvil supera en 64.8% el promedio ponderado de sus competidores en el mercado. En otras palabras, el conjunto de operadores fijos y móviles distintos al preponderante en México se encuentran en una franca desventaja en términos de eficiencia operativa respecto a este último, al ostentar un elevado poder de mercado, a partir de su excesivo nivel de concentración de mercado en todos los mercados en los que participa. Más aún, al comparar el trimestre previo a las primeras modificaciones de la regulación simétrica de preponderancia (4T-2016) con el último dato reportado (2T-2021), se identifica que América Móvil ha incrementado en 39.6% su eficiencia operativa, mientras que el conjunto de los operadores móviles competidores registraron un margen EBITDA negativo en la mayoría de los trimestres. Consideraciones Finales: Una Nueva Ruta de Reconcentración Al analizar la evolución del EBITDA de los operadores que en conjunto generan 97% de los ingresos del sector, se evidencia un categórico proceso de reconcentración de ganancias a favor del AEP-T, similar al que se registra en ingresos de este operador. Ello demuestra también no sólo la ineficacia de las medidas de preponderancia, sino su efecto contario para nivelar el terreno competitivo entre jugadores. Así, América Móvil ha recuperado su EBITDA a niveles cercanos a los de periodos previos a la Declaratoria de Preponderancia. Asimismo, su eficiencia operativa, medida a través del margen EBITDA como proporción de sus ingresos, es extraordinaria al del resto de sus competidores, al superar en 64.8% la media ponderada del conjunto de operadores distintos a este en México. En este contexto, no existe ningún indicador que apunte a condiciones más equilibradas en el mercado de telecomunicaciones en México. De ahí, la contravención al mandato de promoción de la competencia y la inconstitucionalidad de desregular al preponderante, a partir de otorgarle libertad tarifaria en el servicio mayorista de desagregación de la red local. Esta determinación abona a un mayor desbalance competitivo entre operadores, al mermar su capacidad para ofrecer servicios en las mismas condiciones de cobertura, calidad y asequibilidad que el AEP-T.

Publicado el 13 ago. 2021

Competitive Intelligence Unit: EBITDA: Otra Vía de Reconcentración del Preponderante