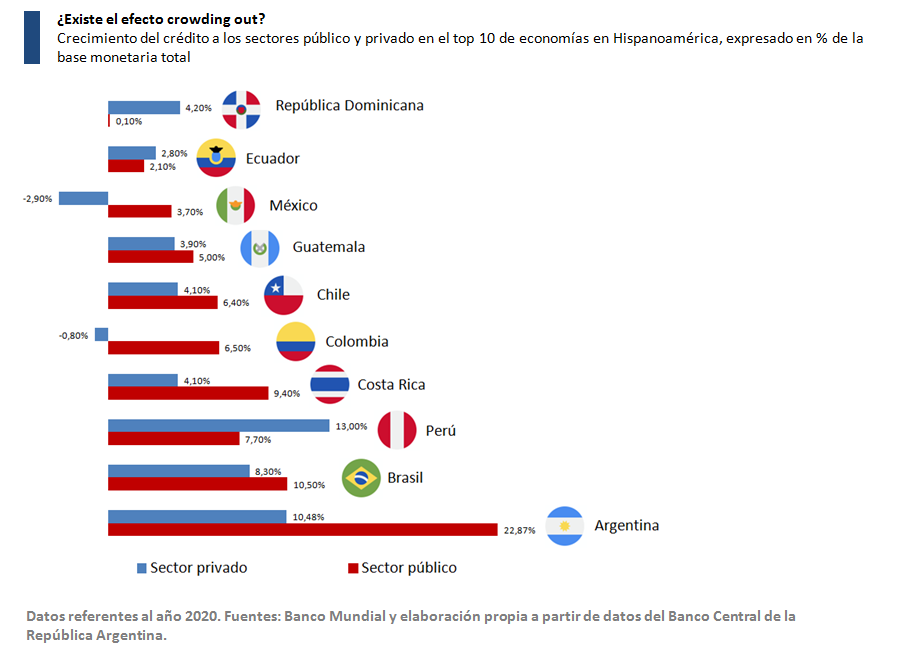

Por Federico J. Caballero Ferrari La inversión en América Latina, como nos muestran los indicadores, sigue siendo insuficiente. Una situación que podría explicarse por, entre otros factores, el «crowding out». Tradicionalmente, una de las grandes dificultades a las que se han enfrentado las economías hispanoamericanas ha sido la falta de inversión, que en muchas ocasiones ha actuado como un freno al crecimiento. Un problema que, lejos de solucionarse, parece haber empeorado a raíz de la pandemia. Esto nos lleva a preguntarnos: ¿por qué parece ser tan insuficiente la inversión en una región con tantos recursos y oportunidades de negocio? Una de las teorías al respecto es que la causa del problema es un fenómeno que, en economía, se conoce como crowding out. Ahora bien, ¿en qué consiste el crowding out? Lo primero que debemos tener en cuenta es que el efecto crowding out es, ante todo, uno de los múltiples efectos posibles que se derivan de la intervención del Estado en la economía. Un fenómeno, en este caso, que tiene lugar cuando la emisión de deuda pública llega a un nivel tan alto, que acaba absorbiendo una gran parte del ahorro que genera la economía, limitando, de esta manera, los recursos disponibles para financiar al sector privado. Ahora bien, ¿qué consecuencias tiene el efecto crowding out sobre la economía? ¿Podría estar ocurriendo un fenómeno de este tipo en Hispanoamérica? ¡Veámoslo! ¿Qué es el crowding out? «A largo plazo, la economía puede sufrir las consecuencias de no haber aprovechado las oportunidades de inversión que ofrecía el mercado.» Empecemos con la consecuencia más directa de este fenómeno que nos ocupa: la redistribución del crédito. Imaginemos una economía en la que sus ciudadanos ahorran cada año 100 unidades monetarias y las depositan en entidades financieras. A su vez, los bancos prestan ese dinero para financiar proyectos empresariales. Pero, para simplificar el ejemplo, supongamos que, en este caso, no hay coeficiente de caja ni los bancos pueden crear dinero. Atendiendo a este escenario, estaríamos hablando de una coincidencia perfecta entre ahorro e inversión, o dicho de otra manera, toda la riqueza que no se gasta en consumo, se dedica a crear nuevas empresas o a hacer más productivas a las existentes. Supongamos, ahora, que el Estado entra en déficit y, para cubrirlo, comienza a emitir deuda pública. Imaginemos que de esas 100 unidades monetarias, los bancos deciden invertir 40 en comprar títulos del Tesoro. Aquí ya tenemos un primer síntoma de crowding out, pues el Estado está gastando más de lo que ingresa, es decir, se está expandiendo más allá del límite que marcan los impuestos que han votado sus ciudadanos. De esta manera, si los recursos tributarios solamente suponen un 20 % del PIB, la emisión de deuda pública permite que el gasto del Estado vaya mucho más allá de ese límite, por ejemplo hasta el 30 o 40 %. Esa diferencia, que es el déficit público, sería el equivalente a esas 40 unidades monetarias que ahora los bancos invierten en financiar al Estado. Pero el crowding out, como veremos, presenta muchas más consecuencias que acaban derivándose a la economía y, en última instancia, a su ciudadanía. Pues se trata, ante todo, de uno de los ejemplos más claros de coste de oportunidad. Siguiendo el ejemplo anterior, la demanda de financiación por parte del sector privado seguiría siendo de 100 unidades monetarias, pero aquí nos encontramos con que ahora los bancos sólo tienen 60 disponibles para prestar. En otras palabras, diríamos que en el mercado monetario se reduciría la oferta, pero la demanda seguiría siendo la misma. Como ocurre con cualquier otro bien o servicio, lo normal es que si un producto se vuelve relativamente más escaso, su precio tiende a subir. En el caso de los mercados financieros, esto puede traducirse en un aumento de los tipos de interés, o bien, en un endurecimiento generalizado de las condiciones de financiación (plazos de carencia más cortos, porcentajes de financiación más reducidos sobre el total de los proyectos, etc.). En cualquier caso, estaríamos hablando de que financiarse sería más caro para el sector privado que antes. Esto significa que, ya desde el principio, los costes financieros de las empresas tenderían a subir y, por lo tanto, se reducirían sus beneficios. Por otra parte, también es posible que, dependiendo de cuánto suban estos costes, muchos proyectos ni siquiera puedan llevarse a cabo. En resumen, no solamente se invertiría menos, sino que, en general, invertir en el sector privado sería menos rentable. Es aquí donde entra ese coste de oportunidad citado, pues, en el largo plazo, la economía puede sufrir las consecuencias de no haber aprovechado las oportunidades de inversión que ofrecía el mercado. Veámoslo con un sencillo ejemplo en el siguiente apartado. El precio a pagar «El trabajador medio no sólo ha visto reducido su bienestar, sino que también ha pagado un enorme coste de oportunidad en cuanto a sus perspectivas de futuro.» Supongamos que, siguiendo con el ejemplo anterior, un trabajador medio en esta economía produce 10 unidades monetarias. De estas, consume 4, paga 4 en impuestos y ahorra 2. Supongamos, también, que las finanzas públicas están equilibradas y su ahorro privado es canalizado por el sector financiero hacia inversiones productivas. Inversiones que, año tras año, van aumentando el rendimiento de su trabajo. En este escenario, dicho trabajador produciría 10 unidades monetarias el primer año, 10,5 el segundo, 11 el tercero, etc. Como resultado, cada año tendría más renta disponible para el consumo y el ahorro, alimentando así el círculo virtuoso. Cambiemos ahora el panorama, suponiendo para este ejemplo que una parte del ahorro del trabajador no se destina a la inversión, sino a financiar el gasto corriente del Estado. Como hemos comentado anteriormente, habrá menos recursos para la inversión privada, por lo que el rendimiento de su trabajo se mantendrá estancado, o crecerá más lentamente. Pero, por otra parte y en el largo plazo, el Estado tendrá que subir los impuestos para devolver la deuda, por ejemplo, hasta 5 unidades monetarias. Ahora, en este supuesto, el trabajador consume 4 unidades monetarias, paga 5 en impuestos y, únicamente, puede ahorrar 1. Todo ello con el agravante de que, como no hay inversión suficiente en la economía, sigue produciendo 10, porque la escasez de capital frena el crecimiento de la productividad. Por lo tanto, no sólo se ha reducido su bienestar, sino que también ha pagado un enorme coste de oportunidad en cuanto a sus perspectivas de futuro. Naturalmente, la realidad es mucho más compleja, pero este ejemplo puede ayudarnos a entender el alcance de una realidad económica como el crowding out, que desgraciadamente no se escucha con frecuencia en los medios. En este sentido, es evidente que no todo el crédito concedido al Estado financia el gasto corriente (existe también la inversión pública), y que parte del crédito al sector privado se dedica a financiar el consumo, pero no por ello deja de ser cierto que una emisión de deuda pública demasiado elevada puede acabar perjudicando a las empresas. Ahora bien, siendo este efecto tan perjudicial para la economía, ¿cómo podemos identificarlo? Y sobre todo, ¿podemos apreciar algunos de sus síntomas en las economías hispanoamericanas? ¿Estamos ante un nuevo crowding out en Hispanoamérica? «De cada 100 unidades monetarias nuevas destinadas al crédito, 61 se dedican a financiar al Estado y apenas 39 al resto de la sociedad.» Como podemos apreciar en la gráfica que se muestra a continuación, los datos demuestran que, en la mayor parte de las economías de la región, el crédito al sector público está creciendo con más intensidad que el destinado a financiar al sector privado. En algunos casos, como Costa Rica, Colombia o Argentina, observamos una gran diferencia a favor de las administraciones públicas. Es interesante, también, que mientras el crédito privado se ha reducido en algunos países (México, Colombia), el público no lo ha hecho en ninguno de ellos. De hecho, si hacemos una media simple entre los países de la muestra, veremos que, en promedio, el crédito al Estado ha crecido un 7,43 % sobre la base monetaria, mientras que el dirigido a familias y empresas lo ha hecho un 4,72 %. Estos datos nos permiten llegar a la conclusión de que, en promedio, de cada 100 unidades monetarias nuevas destinadas al crédito, 61 se dedican a financiar al Estado y apenas 39 al resto de la sociedad. ¿Podemos afirmar, entonces, que existe un efecto crowding out en la región? En realidad, es difícil estar completamente seguros de ello. Sobre todo, porque el año 2020 fue un periodo en el que el déficit público creció excepcionalmente en todo el mundo, disparando al alza las necesidades financieras de los Gobiernos. Por otro lado, no es menos cierto que muchas empresas también se han visto obligadas a endeudarse para sobrevivir a la pandemia, aumentando también la demanda de financiación del sector privado. El ejemplo de Perú «Planes de estímulo monetario como Reactiva Perú han dado lugar al mayor crecimiento del crédito al sector privado en la región«. Uno de los mejores ejemplos regionales es el de Perú, cuyo Gobierno tomó medidas para facilitar la financiación de proyectos de inversión privados desde los primeros meses de la pandemia. Uno de los planes más destacados es Reactiva Perú, un programa de créditos con aval del Estado que en julio de este año ya había otorgado más de 52.052 millones de soles (unos 13.000 millones de dólares), a unas 486.000 empresas. Todo ello, no solamente pensando en mantener la inversión en el sector privado, sino también en dar liquidez a las empresas para garantizar el pago a empleados y proveedores y, así, evitar quiebras. Todavía es pronto para evaluar los efectos a largo plazo de los planes de estímulo tan ambiciosos que se han llevado a cabo en Perú, pero de momento nos permiten entender los datos del país andino. Unos datos que, como podemos observar, señalan el mayor crecimiento del crédito al sector privado en la región. Sin embargo, la evidencia parece consistente a la hora de señalar lo ocurrido en Perú como una excepción a la regla general. Lo cierto es que en casi toda la región, el Estado parece estar acaparando la mayor parte del ahorro que podría financiar la inversión privada. ¿Volvemos a caer en la trampa de la pobreza? «A lo largo de la historia, la acumulación de capital y la inversión han demostrado ser el método más efectivo para sacar a las personas de la pobreza.» Como hemos dicho anteriormente, todavía es pronto para afirmar que estamos ante un crowding out, pues no sabemos cuánto tardarán los Gobiernos regionales en sanear sus cuentas. Sin embargo, si no son capaces de hacerlo pronto, es posible que el desplazamiento de la inversión privada se vaya consolidando como una tendencia, y si eso ocurre, podríamos encontrarnos ante un serio problema. La principal razón de ello es que, a lo largo de la historia, la acumulación de capital y la inversión han demostrado ser el método más efectivo para sacar a las personas de la pobreza. Se trata, en resumen, de que exista un nivel de inversión suficiente para capitalizar a los trabajadores, dotándolos de las herramientas y conocimientos para que su trabajo sea más productivo. Pero para ello, como hemos mencionado, tiene que haber inversión. Una de las características de las economías de subsistencia es su incapacidad para ahorrar, dado que los individuos se ven obligados a gastar en bienes de consumo los pocos ingresos que tienen. Ese problema, a su vez, impide que su productividad pueda crecer, creando un círculo vicioso denominado «trampa de la pobreza», el cual solamente con inversión puede romperse. Afortunadamente, en la mayoría de las economías hispanoamericanas existe una cierta capacidad de ahorro, aunque con grandes diferencias entre países. En cualquier caso, el hecho de que todavía existan altos niveles de pobreza nos puede indicar que ese ahorro no es suficiente, o bien no se está traduciendo del todo en inversión. Por ese motivo, será importante estar pendientes de las decisiones que tomen los Gobiernos en cuanto a la reducción de su déficit fiscal en los próximos años. Recordemos que, cuando se suele hablar de que el Estado debe gastar más para beneficiar a un sector concreto, normalmente se olvida el coste de oportunidad que esto implica. Podría ocurrir, por ejemplo, que se conceda un subsidio para los habitantes de una región, pero la medida se financie con deuda pública y ello acabe impidiendo que las empresas inviertan y creen empleo en la misma región que se pretendía beneficiar. Tendremos que prestar atención, por lo tanto, a lo que pueda ocurrir en las economías regionales en los próximos meses, especialmente en lo relativo a las decisiones de los Gobiernos. Precisamente porque, en economía, a veces, las decisiones pueden tener costes difíciles de ver a simple vista, pero no por ello son menos perjudiciales para la sociedad. El efecto crowding out es un buen ejemplo de ello, por lo que tendremos que estar muy atentos a lo que pueda pasar.