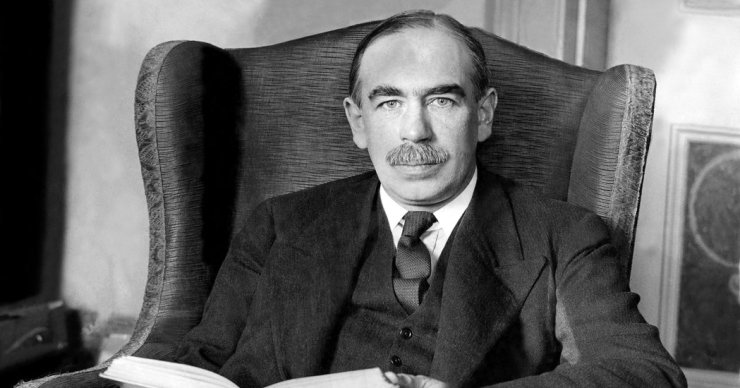

Londres.- En medio de toda la charla sobre cuándo y cómo poner fin o revertir la flexibilización cuantitativa (QE), casi nunca se discute una pregunta: ¿Por qué las dosis masivas de compra de bonos de los bancos centrales en Europa y Estados Unidos desde 2009 han tenido tan poco efecto en el nivel general de precios? Entre 2009 y 2019, el Banco de Inglaterra inyectó £425 mil millones (588 mil millones de dólares), aproximadamente el 22.5% del PIB de 2012 del Reino Unido, en la economía del Reino Unido. Esto tenía como objetivo impulsar la inflación hasta el objetivo de mediano plazo establecido por el BOE del 2%, desde un mínimo de solo 1,1% en 2009 . Pero después de diez años de QE, la inflación estaba por debajo de su nivel de 2009, a pesar de que los precios de la vivienda y del mercado de valores estaban en auge, y el crecimiento del PIB no se había recuperado a su tasa de tendencia anterior a la crisis. Desde el inicio de la pandemia de COVID-19 en marzo de 2020, el BOE ha comprado bonos del gobierno del Reino Unido por un valor adicional de 450.000 millones de libras esterlinas, lo que eleva el total a 875.000 millones de libras esterlinas, o el 40% del PIB actual. Los efectos sobre la inflación y la producción de esta segunda ronda de QE aún no se han dejado sentir, pero los precios de los activos han vuelto a aumentar notablemente. Una generalización plausible es que el aumento de la cantidad de dinero a través de la QE da un gran impulso temporal a los precios de la vivienda y los valores financieros, lo que beneficia enormemente a los tenedores de estos activos. Una pequeña proporción de este aumento de riqueza se filtra a la economía real, pero la mayor parte simplemente circula dentro del sistema financiero. El argumento keynesiano estándar, derivado de la Teoría general de John Maynard Keynes, es que cualquier colapso económico, cualquiera que sea su causa, conduce a un gran aumento en el acaparamiento de efectivo. El dinero fluye hacia las reservas y el ahorro aumenta, mientras que el gasto disminuye. Es por eso que Keynes argumentó que el estímulo económico después de un colapso debería llevarse a cabo mediante la política fiscal en lugar de la política monetaria. El gobierno tiene que ser el "gastador de último recurso" para garantizar que el dinero nuevo se utilice en la producción en lugar de acumularlo. Pero en su Tratado sobre el dinero, Keynes proporcionó una descripción más realista basada en la "demanda especulativa de dinero". Durante una fuerte recesión económica, argumentó, el dinero no necesariamente se acumula, sino que fluye de la circulación "industrial" a la "financiera". El dinero en la circulación industrial respalda los procesos normales de producción, pero en la circulación financiera se utiliza para "el negocio de mantener e intercambiar títulos de riqueza existentes, incluidas las transacciones bursátiles y del mercado monetario". Una depresión está marcada por una transferencia de dinero de la circulación industrial a la financiera, de la inversión a la especulación. Entonces, la razón por la que la QE apenas ha tenido ningún efecto en el nivel general de precios puede ser que una gran parte del nuevo dinero ha alimentado la especulación de activos, creando así burbujas financieras, mientras que los precios y la producción en su conjunto se mantuvieron estables. Una implicación de esto es que la QE genera sus propios ciclos de auge y caída. A diferencia de los keynesianos ortodoxos, que creían que las crisis eran provocadas por algún choque externo, el economista Hyman Minsky pensaba que el sistema económico podía generar choques a través de su propia dinámica interna. Los préstamos bancarios, argumentó Minsky, atraviesan tres etapas degenerativas, que denominó cobertura, especulación y Ponzi. Al principio, los ingresos del prestatario deben ser suficientes para reembolsar tanto el capital como los intereses de un préstamo. Luego, debe ser lo suficientemente alto para cubrir solo los pagos de intereses. Y en la etapa final, las finanzas simplemente se convierten en una apuesta de que los precios de los activos subirán lo suficiente para cubrir los préstamos. Cuando la inevitable reversión de los precios de los activos produce un colapso, el aumento de la riqueza del papel desaparece, arrastrando a la economía real a su paso.1 Por lo tanto, Minsky vería la QE como un ejemplo de inestabilidad financiera creada por el estado. Hoy en día, ya hay claros indicios de excesos en el mercado hipotecario. Los precios de la vivienda en el Reino Unido aumentaron un 10,2% en el año hasta marzo de 2021, la tasa de crecimiento más alta desde agosto de 2007, mientras que los índices de sobrevaloración en el mercado inmobiliario de EE. UU. Están " parpadeando en rojo brillante ". Y un estudio econométrico (hasta ahora inédito) realizado por Sandhya Krishnan de la Academia de Economía Desai en Mumbai no muestra ninguna relación entre los precios de los activos y los precios de los bienes en el Reino Unido y los EE. UU. Entre 2000 y 2016. Por lo tanto, no es de extrañar que, en su pronóstico de febrero de 2021, el Comité de Política Monetaria del BOE estimara que había un tercio de posibilidades de que la inflación del Reino Unido cayera por debajo del 0% o aumentara por encima del 4% en los próximos años. Este rango relativamente amplio refleja en parte la incertidumbre sobre el curso futuro de la pandemia, pero también una incertidumbre más básica sobre los efectos de la propia QE. En la novela futurista de 2003 de Margaret Atwood, Oryx and Crake , HelthWyzer, un centro de desarrollo de medicamentos que fabrica píldoras de vitaminas de primera marca, inserta un virus al azar en sus píldoras, con la esperanza de beneficiarse de la venta de las píldoras y del antídoto que ha desarrollado para la virus. El mejor tipo de enfermedades "desde un punto de vista empresarial", explica Crake, un científico loco, "serían las que causan una enfermedad persistente [...] el paciente se curaría o moriría justo antes de que se le acabara el dinero. se acaba. Es un buen cálculo ". Con QE, hemos inventado una droga maravillosa que cura las enfermedades macroeconómicas que causa. Es por eso que las preguntas sobre el momento de su retiro son tan "cálculos finos". Pero el antídoto nos está mirando a la cara. Primero, los gobiernos deben abandonar la ficción de que los bancos centrales crean dinero independientemente del gobierno. En segundo lugar, ellos mismos deben gastar el dinero creado a petición suya. Por ejemplo, los gobiernos no deberían acumular los fondos de licencia que se retirarán a medida que se recupere la actividad económica, sino utilizarlos para crear puestos de trabajo en el sector público. Hacer esto traerá una recuperación sin crear inestabilidad financiera. Es la única forma de deshacernos de nuestra adicción a la QE durante una década. **** Robert Skidelsky, miembro de la Cámara de los Lores británica, es profesor emérito de economía política en la Universidad de Warwick. Autor de una biografía en tres volúmenes de John Maynard Keynes