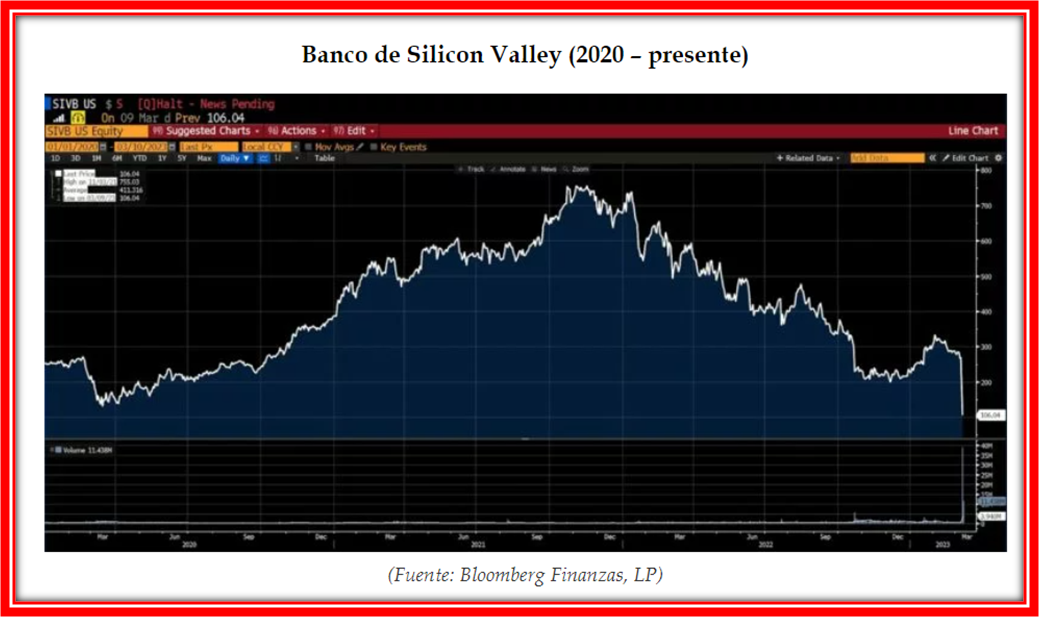

Por Peter C. Earle El 25 de enero, escribí sobre la creciente actividad de endeudamiento que tiene lugar en la ventanilla de descuento de la Reserva Federal. Comenté que, a pesar de la percepción popular, no todo el endeudamiento en la ventanilla de descuento está motivado por emergencias. Pero también agregué que con las tasas de interés en rápido aumento y la oferta monetaria contrayéndose por primera vez en décadas y posiblemente la más rápida que jamás haya tenido, el comienzo de una crisis de liquidez era, sin embargo, una posibilidad clara. Escribí entonces: Nada es concluyente todavía. En aproximadamente 18 meses, la identidad de las empresas que han estado aprovechando la ventana de descuento de la Fed a partir de marzo de 2022 estará disponible públicamente. Si esas solicitudes de financiamiento simplemente provienen de navegar los efectos continuos de la vorágine económica de 2022, aprenderemos en ese momento. Si algo peor se está gestando, mucho antes. Todavía no se sabe si Silicon Valley Bank (SVB) fue la empresa, o una de varias, que tomó prestado en la ventanilla de descuento. Sin embargo, hay varias cosas que sí sabemos. En primer lugar, el colapso de SVB es la segunda mayor quiebra bancaria en la historia de Estados Unidos. En segundo lugar, que el banco había estado tratando desesperadamente de vender activos y perdió unos miles de millones de dólares al hacerlo. Y tercero, a fines de diciembre, SBV tenía el 57 por ciento de sus activos totales en inversiones , mientras que el promedio entre 74 competidores similares era de alrededor del 42 por ciento. De esas inversiones, $ 108 mil millones fueron en valores del Tesoro de EE. UU. y de agencias, una clase de activos que tuvo su peor año registrado en 2022 . En noviembre de 2021, la acción alcanzó un máximo histórico de $755 por acción, luego se unió al resto del mercado en las caídas de precios de 2022. Marzo ha resultado brutal. Después de oscilar lateralmente entre aproximadamente $250 y $350 desde principios de 2023, el precio de las acciones cayó de $283 el lunes 6 de marzo, a oscilar en el rango de $267 el 8 y 9 de marzo, y luego colapsó a $106,04 el jueves 9 de marzo. antes de las 9 am de esta mañana, 10 de marzo, se detuvo el comercio. Las presentaciones de la Federal Depository Insurance Company (FDIC) indican que los bancos de EE. UU. asumieron más de $ 600 mil millones en pérdidas no realizadas el año pasado , una gran parte de las cuales se generó por la caída abrupta de los precios de los bonos en medio de los agresivos aumentos de las tasas de interés de la Reserva Federal. Además de tener $108 mil millones en bonos del Tesoro durante el peor año en la historia para tales valores, los libros de SVB incluyen $74 mil millones en préstamos, una parte de los cuales sin duda se otorgaron a empresas tecnológicas locales. Las empresas tecnológicas también han estado bajo presión recientemente y están recortando costos. Desde finales de 2019, las políticas de la Reserva Federal han aumentado la base monetaria en billones de dólares. Como dicen los niños de hoy, " La impresora de dinero [fue] brr ". La reversión de ese proceso y el endurecimiento de las condiciones financieras han hecho que el crecimiento anualizado de M2 sea negativo por primera vez en la historia. Mientras que, hasta hace poco, las políticas contractivas estaban afectando ampliamente la rentabilidad de las empresas sensibles a las tasas de interés, para algunas ahora amenaza su supervivencia.

Publicado el 13 mar. 2023

Silicon Valley Bank, la segunda mayor quiebra bancaria en la historia de Estados Unidos

El valor de los préstamos tomados cuando las tasas eran bajas se ha desplomado y los depositantes esperan tasas más altas. Las instituciones financieras y las empresas que tomaron prestado de ellas durante dos décadas a tasas más bajas de lo normal ya están experimentando los efectos de la normalización simple. La combinación del desarrollo de SVB además de la divulgación de ayer por parte de Silvergate Capital Corp de que dejaría de operar en medio de la ruina de la industria de las criptomonedas, no podría llegar en un peor momento. Las estimaciones de la tasa de política terminal de la Fed se acercan al 6 por ciento en medio de una inflación persistente en los servicios y datos de empleo demasiado fuertes para la comodidad. Si la historia y las tasas de política implícitas en el mercado sirven de guía, no hará falta mucho más dolor en el sector financiero para que la Fed comience a relajar las tasas nuevamente. No sabremos hasta dentro de doce o catorce meses si Silicon Valley Bank (o cualquiera de los otros bancos que se tiran por la borda hoy) fueron los que tomaron prestado en la ventanilla de descuento de la Reserva Federal. Pero es cada vez más probable que, independientemente de la(s) empresa(s) que fuera, la exigencia fuera el motor. ****Peter C. Earle es un economista que se unió a AIER en 2018. Antes de eso, pasó más de 20 años como analista en varias firmas de valores y fondos de cobertura en el área metropolitana de Nueva York. Su investigación se centra en los mercados financieros, la política monetaria y los problemas de medición económica.